本ページはプロモーションが含まれています。

免責事項

本記事は、一般的な企業・業界情報および公開資料等に基づく執筆者個人の見解をまとめたものであり、特定の銘柄や金融商品への投資を推奨・勧誘するものではありません。また、記事内で取り上げた見解・数値・将来予測は、執筆時点の情報に基づくものであり、その正確性・完全性を保証するものではありません。今後の市場環境や企業動向の変化により、内容が変更される可能性があります。

本記事に基づく投資判断は、読者ご自身の責任と判断において行ってください。 本記事の内容に起因して生じたいかなる損失・損害についても、当サイトおよび執筆者は一切の責任を負いません。本記事は金融商品取引法第37条に定める「投資助言」等には該当せず、登録金融商品取引業者による助言サービスではありません。

① ビジネスモデルと戦略

このセクションでは、ハンワホームズ株式会社が「何をして、どう稼ぎ、どこを目指しているのか」という事業の骨格と方向性を明確にしていきます。

一言要約

「屋外空間の総合プロデューサー」として、設計・施工を担う空間創造事業と、屋外家具を扱うDEPOS(デポス)事業の二本柱を持ちます。住宅外構で培ったノウハウを、Park-PFI(パーク・ピーエフアイ)事業などの公共・法人大型案件に展開し、ハイブリッド戦略で住宅市場依存からの脱却と成長を目指している企業です。

何を見る(3点)

初心者の投資家様が、同社の戦略の成功を判断するために見てほしい重要なポイントは、以下の3点です。

- 脱・住宅依存の進捗度

従来の建設業は景気や住宅市場の動向に業績が左右されやすいですが、同社が目指すPark-PFI(公園などの公共施設を民間企業の創意工夫で整備・運営する制度)や大型法人案件へのシフトが、将来のリスク分散にどれだけ寄与しているかを見ていく必要があります。 - 垂直統合による収益性

企画から施工、そして家具の納品までを自社で一貫して行うワンストップ体制が、発注の分断によるコスト増を回避し、同業他社と比較して高い収益性を構造的に生み出せるかどうかを理解します。 - 受注残高の成長性

大型の工事案件は、契約から売上計上までに時間がかかります。受注残高(まだ売上になっていない契約済み案件の金額)が大きく増加していることは、将来の業績の裏付けとなります。

事業概要と提供価値

課題 → 解決 → 強み・独自性(競合優位性)

| フェーズ | ハンワホームズの行動・特徴 | 解説(投資家目線のポイント) |

|---|---|---|

| 業界の課題 | 建設業界は、設計、資材調達、施工がそれぞれ分断され、コスト増、長期化、品質の不安定化が起こりやすい構造でした。 | 従来の構造では、発注サイドの専門知識が不足しがちで、費用対効果の低い結果になりやすいという問題がありました。 |

| 同社の解決策 | 企画提案から資材調達、設計、施工、屋外家具の納品・演出までを「ワンストップ型体制」で一貫して提供します。さらに、事業領域を一般戸建から大型法人施設・公共空間へと拡張しました。 | 一気通貫体制により、納期の短縮とコストの最適化を両立させています。 |

| 強み・独自性 | 領域の横断力:土木、建築、造園の技術に加え、自社物販事業「DEPOS」による海外製屋外家具などの「演出・コーディネート力」を融合させています。単なる「工事」ではなく、空間の「滞在価値を高める仕組み」を提供できることが最大の競合優位性です。 | 「工事×デザイン・物販」という複合的な提案力は、高単価な案件の獲得を可能にする源泉です。 |

代表的な提供サービスの事例(個人/企業/自治体など)

同社のビジネスは、主に「空間創造事業(工事)」と「DEPOS事業(物販)」の二つの事業セグメントで構成されています。

- 自治体・公共向け

- Park-PFI(パーク・ピーエフアイ)事業:公園などの公共空間の整備・管理に民間企業が参画し、収益施設の設置・運営を可能にする事業です。企画・設計・工事に加えて、長期にわたる運営管理までを一括で担うことで、地域社会の活性化に貢献しています。

- 企業向け

- ホテル、バーベキュー施設、グランピング施設、商業施設といった大型施設の屋外空間を対象に、企画提案から設計、施工、そして屋外家具の納入までを一貫して手掛けます。

- 個人向け

- 戸建住宅の外構工事(門、駐車場、フェンスなど)や、庭をより快適に活用するためのアウトドア空間の演出提案を行っています。

事業戦略と方向性

ターゲット顧客と市場におけるポジション

- ターゲット顧客:一般顧客に加え、デベロッパー、建設会社、ハウスメーカー、地方自治体・官公庁、ホテル・宿泊施設など、非常に多岐にわたります。

- 市場におけるポジション:従来の「住宅外構業者」という枠に留まらず、「公共空間の活用」や「商業施設の屋外演出」といった高付加価値領域に特化することで、「屋外空間の総合プロデューサー」という独自のポジションを築き、競合他社との差別化を図っています。

成長の中核となる戦略

成長を牽引する中核戦略は、以下の2つの方向性です。

- 公共・法人分野への水平展開と垂直統合の強化

- 水平展開:住宅着工数の減少傾向がある中で、市場をPark-PFI事業やホテル・商業施設といった大型の法人・公共分野へ拡大します。

- 垂直統合:企画から施工、納品までを一貫して行うワンストップ体制をさらに深化させ、高い効率性と品質を担保します。

- ハイブリッド・シナジー戦略

- 空間創造事業の設計・施工ノウハウと、DEPOS事業の商品力・演出力を連携させ、相乗効果(シナジー)を生み出します。DEPOSのECサイトや卸売が、法人顧客との新たな接点となり、大型工事案件の獲得につながる好循環を強化しています。

主要KPIと事業の特性

主要KPI

- 受注残高(空間創造事業):

- 第31期(2025年2月期)末の受注残高は400,396千円でした。

- これは前期末と比較して345.7%の大幅な増加を示しており、公共・大型法人案件の獲得が順調に進み、将来の売上を強く担保できていることを示唆します。

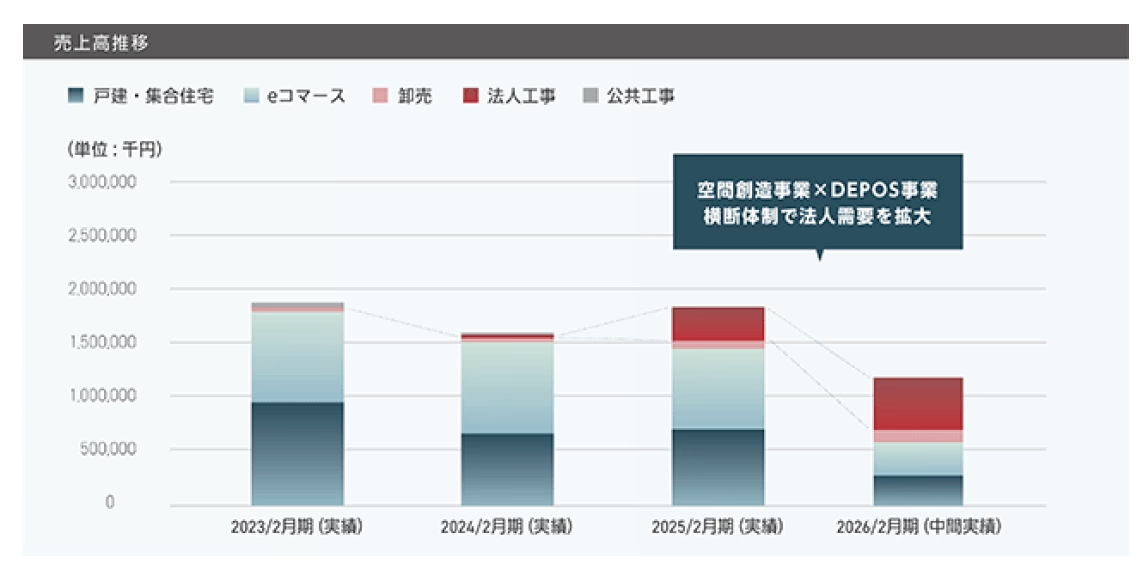

- 売上構成比:

- 第31期(2025年2月期)の売上高合計1,865,962千円のうち、空間創造事業(工事)が約60.6%(1,130,807千円)、DEPOS事業(物販)が約39.4%(735,154千円)となっており、両事業がバランス良く成長を支えていることが分かります。

ビジネスの特性

| 特性項目 | ハンワホームズの特性 | 投資家目線の解説 |

|---|---|---|

| フロー型/ストック型 | フロー型(一部ストック型への転換期):従来の工事(空間創造事業)や物販(DEPOS事業)は案件ごとの「フロー型」収益です。しかし、Park-PFI事業は施設の長期的な「運営管理」を伴うため、今後、安定した「ストック型」収益(継続的に入る収益)が成長する可能性を秘めています。 | 収益の質(安定性)を向上させるための重要な事業構造の転換点にあります。 |

| 収益性 | 高粗利志向の知識集約型:単なる労働力ではなく、企画・設計力、屋外家具の輸入・演出力といった「知識」や「ノウハウ」を付加価値に変えることで、一般的な建設業者よりも高い収益性を目指せる構造です。 | 知識やデザイン力といった無形資産が、利益率を高める鍵となります。 |

| 集約型 | 労働集約型(知識集約型の要素が強い):建設業ベースのため、工事の遂行には人員と労力が必要な「労働集約型」の側面はあります。しかし、大型案件の獲得やPark-PFI事業の運営には、高度なノウハウと企画力(知識集約)が不可欠であり、単純な労働集約型からの脱却を目指しています。 | ノウハウを活かした高付加価値案件の比率が高まれば、労働集約型特有の成長限界を超えやすくなります。 |

ハンワホームズのビジネスモデルの最大の魅力は、「建設」と「デザイン・物販」のハイブリッドという点ですね。特に、受注残高が前期から約3.5倍も増えているという事実は、彼らが注力している公共・法人向けの大型案件の獲得が、戦略通りに成功し始めている何よりの証拠だと思います。今後は、この受注残をいかに早く、効率よく売上に変えていけるかが重要になりますよ。

② 市場環境と成長性

このセクションでは、ハンワホームズが事業を展開する「屋外空間市場」の魅力度と、同社の具体的な成長ポテンシャルを評価します。

一言要約

国内エクステリア市場は横ばい傾向にあるものの、「Park-PFI(公園の民間活用)」という制度の追い風と、高付加価値な公共・法人案件への進出により、高い成長余地(ポテンシャル)を確保しています。

何を見る(3点)

市場の魅力度と成長性を判断するために、以下の3つの視点に注目してください。

- 市場の「質的変化」:従来の「住宅関連」市場の変動リスクをどこまで回避し、公共や法人といった新しい安定した高付加価値市場へシフトできているか。これが同社の成長の持続性を決定します。

- TAM/SAM/SOMの整合性:同社が狙う市場規模(SAM/SOM)が、成長の限界点である市場全体(TAM)に対して、まだ大きな余地を残しているかを確認し、長期的な成長の天井を判断します。

- 参入障壁と競争環境:同業他社が簡単に真似できない「ワンストップ体制」や「Park-PFIのノウハウ」が、どれだけ強力な参入障壁として機能し、競争優位性を維持できているか。

市場の全体像と潜在力

市場規模(TAM/SAM/SOMの考え方で整理)

| 指標 | 規模 | 投資家目線の解説 |

|---|---|---|

| TAM (獲得可能な最大市場) | 2.3兆円:国内の建築・土木工事市場に、公園・公共施設の整備市場、さらに屋外家具・物販市場を含めた規模。 | 同社の事業範囲は、従来の狭い外構工事の枠を超えており、市場の天井は非常に高いと言えます。 |

| SAM (自社が手を伸ばせる市場) | 数千億円規模:同社が持つ「設計・施工・物販のワンストップ」や「Park-PFI対応力」を活かして参入できる、高付加価値な屋外空間プロデュース市場。 | 住宅着工数に左右されない、高単価な大型案件が中心。同社が最も注力し、シェア拡大を狙う領域です。 |

| SOM (当面ねらえる規模) | 数百億円規模:現在注力している関西エリアを中心としたPark-PFI案件、大型法人案件、高単価な個人外構案件で、現実的に獲得を目指す規模。 | 同社が目論見書で公表した直近の年間売上高(第31期)は約18.7億円であることから、SOMに対してまだ大きな成長余地があると判断できます。 |

国内のエクステリア(外構)市場の出荷金額は横ばいで推移していますが、同社が狙う高付加価値な公共・法人案件市場は、国や地方自治体の政策に強く後押しされ、むしろ成長が期待される分野にあります。

成長ドライバーとトレンド

成長要因

市場の成長を加速させる主な要因は、以下の2点に集約されます。

- 制度の追い風(Park-PFI)

Park-PFIは、民間事業者が公園内に収益施設(飲食店やスポーツ施設など)を設置・運営し、その収益を公園の整備・管理に充てることを認める制度です。 この制度の活用により、ハンワホームズは単なる工事で終わらず、長期(20年など)にわたる施設の運営権と、そこから発生する運営収益(ストック型収益)を獲得できるようになりました。これは、国内で制度活用が拡大するほど、同社の成長機会が増えることを意味します。 - 生活様式の変化

コロナ禍以降、自宅の庭やベランダ、テラス席など「屋外空間を快適に利用したい」という意識が高まりました。このトレンドは、デザイン性や機能性の高いエクステリアや、同社のDEPOS事業で扱う屋外家具の需要を恒常的に押し上げています。

代替手段・参入の難しさ・乗り換えの手間(競争環境)

同社の事業領域は、競合他社が簡単に参入できない、高い参入障壁に守られています。

- 参入の難しさ(障壁の高さ)

一般的な外構工事業者は数多く存在しますが、ハンワホームズのように土木・建築・造園の施工技術に加え、自社物販によるデザイン力、さらにはPark-PFI事業の複雑な企画提案・運営ノウハウまでを垂直統合で持つ企業は稀です。特にPark-PFI案件は、行政との交渉力や長期の財務基盤が求められるため、新規参入は極めて難しいのが現状です。 - 代替手段の難しさ

同社が提供する公共空間の活性化や、高付加価値な商業施設の空間演出は、単なる工事の提供ではなく、「滞在価値の向上」というソリューション(問題解決)を提供しています。この価値は、他の業者では代替が効きにくく、顧客(自治体や法人)にとっては同社との関係を継続するインセンティブとなります。

ハンワホームズの成長の鍵は、国内の建設・エクステリア市場が飽和している中で、「どこで勝負するか」を明確にしている点です。従来の建設業界の常識を打ち破るPark-PFIというニッチで高成長な領域に、自社のワンストップ体制という強みをぶつける戦略は、非常に理にかなっています。投資家としては、このPark-PFI案件の獲得状況と、長期の運営収益がどれだけ積み上がっていくかを注視していきましょう。

③ 収益構造と利益の質

このセクションでは、「どうやって利益を出し、その利益は安定しているか」という収益の構造的な質に焦点を当てて分析していきます。

一言要約

ハンワホームズの収益は、空間創造(工事)とDEPOS(物販)のハイブリッド構造であり、粗利率(売上総利益率)は約35%で安定していますが、 Park-PFI(公園の民間活用)などの大型案件獲得に向けた先行投資(販管費)が重く、直近の営業利益率は1%未満と低水準にあり、 現在は利益の質を高める「投資フェーズ」にあると判断できます。

何を見る(3点)

同社の収益構造の質を評価するために、以下の3点に注目します。

- 利益の「質」の転換点

従来の単発的な工事や物販によるフロー型収益から、Park-PFI事業によるストック型収益(継続的に発生する収益)へ、収益構造がどれだけ転換し始めているかを見て、将来的な利益の安定性を測ります。 - ミックス収益の粗利率安定性

粗利率の異なる「工事」と「物販」の二つの事業セグメントが混在する中で、全体の粗利率約35%を安定して維持できているかを確認し、垂直統合(企画・設計から物販まで一貫して行う体制)によるコスト効率化が機能しているかを判断します。 - 販管費(はんかんひ)の「投資」効率

粗利から営業利益への「落ち率」が悪化している主な原因は、販管費(販売費及び一般管理費)の増加です。この増加が、高い顧客生涯価値(LTV)を持つ公共・法人顧客の獲得という「先行投資」に結びついているかを評価します。

収益源の内訳

収益源の内訳(構成比とトレンド)

ハンワホームズの収益は、以下の2つの事業セグメントから構成されています。

| セグメント | 第31期 売上高(千円) | 構成比(概算) | 特徴 |

|---|---|---|---|

| 空間創造事業(工事) | 1,130,807千円 | 約60.6% | 公共・法人案件の獲得により、売上が前期比で大きく伸長しました。Park-PFI事業では長期の運営収益(ストック型収益)が見込まれます。 |

| DEPOS事業(物販) | 735,154千円 | 約39.4% | eコマースや卸売による屋外家具販売が中心。第31期は前期比で減少しています。 |

第31期(2025年2月期)においては、空間創造事業が約6割、DEPOS事業が約4割を占める構造です。この比率は、住宅市場中心だった従来の建設業から、大型の公共・法人市場へと事業の重心を意図的にシフトさせているという経営戦略の実行を示しています。

収益の計上ルール

同社の収益計上ルールは、建設業と物販業で異なります。

- 空間創造事業(工事):

建設業の会計基準に基づき、大型の工事案件や長期契約のPark-PFI事業などでは、工事の進捗度に応じて収益を認識する「工事進行基準」が適用される可能性があります。これにより、長期間にわたって売上が安定的に計上される傾向があります。 - DEPOS事業(物販):

商品が顧客に引き渡された時点で収益を一括で認識する「一括計上」(フロー型収益)が基本です。

利益の質と効率性

収益性の分解(粗利 → 営業利益 → 経常利益の「落ち率」の構造と理由)

| 指標 | 第30期 (2024年2月期) | 第31期 (2025年2月期) | 収益性の変化 |

|---|---|---|---|

| 売上総利益(粗利) | 567,427千円 | 652,718千円 | 売上高の伸びに伴い粗利額は増加。粗利率は約35.0%で安定。 |

| 販管費 | 493,802千円 | 635,609千円 | 約1.4億円の大幅な増加。主に組織体制の強化や人件費などの固定費が増加したと推測されます。 |

| 営業利益 | 73,624千円 | 17,119千円 | 粗利の増加分を販管費の増加が上回り、営業利益は大幅に減少しました。営業利益率は約0.9%です。 |

直近の業績では、「粗利率は安定しているが、販管費の増加により営業利益への落ち率が大幅に悪化している」という構造的な特徴があります。これは、売上を伸ばすための組織拡大や営業体制への先行投資を積極的に行っているためです。

リピート・継続の状況と、規模の経済

- リピート・継続(LTVの向上):

同社が注力するPark-PFI事業は、工事完了後の施設を長期(例:10〜20年)にわたり運営・管理することで、費用変動が少なく安定した「運営収益」というストック型収益を生み出します。一度獲得すれば長期的に収益が継続するため、顧客生涯価値(LTV)が非常に高い案件だと言えます。 - 規模の経済(スケールメリット):

販管費(固定費)が増加している現時点では利益は圧迫されていますが、これは将来の大型案件を多数獲得するための「器づくり」です。今後、Park-PFIなどの案件獲得がさらに進み、売上が大幅に増加すれば、この増加した固定費が分散され、営業利益率が急激に改善するという規模の経済が働く可能性を秘めています。

どの仕事・セグメントで利益が出ているか?の最終見解

現在の利益構造は、空間創造事業とDEPOS事業の粗利で、先行投資である販管費をぎりぎり吸収している状況にあります。

- 短期的な貢献:DEPOS事業は、比較的安定した粗利を確保しており、会社の収益を支える役割を果たしています。

- 利益の質の変化:最も注目すべきは、空間創造事業におけるPark-PFI事業です。この事業は、初期の工事利益だけでなく、長期的な運営によるストック型収益という質の高い利益を生み出します。同社の最終的な収益の質と安定性は、このストック型収益がどれだけ積み上がっていくかによって決まります。

ハンワホームズの直近の利益の数字を見ると、営業利益率が約0.9%と低いので、投資家としては不安に感じるかもしれません。しかし、これは「組織拡大と高LTV案件獲得への先行投資」の結果だと理解することが重要です。今は種まきの時期で、将来的にPark-PFI案件の安定した運営収益という質の高い果実が実り始め、規模の経済が働き出せば、利益率が一気に向上するポテンシャルを持っていますよ。

④ 財務の健全性と安定性

このセクションでは、ハンワホームズのバランスシート(貸借対照表)とキャッシュ・フローを分析し、企業の「お財布がどれだけ健全で安定しているか」を評価します。

一言要約

売上は順調に成長していますが、自己資本比率が 6.0% と低く、借入金への依存度が高い 「ハイレバレッジ」 な財務体質です。しかし、本業で現金を稼ぐ力(営業キャッシュ・フロー)はプラスを維持しており、 足元の資金繰りは安定しています。 今後は、公募増資による自己資本の強化が課題です。

何を見る(3点)

同社の財務の健全性と安定性を判断するために、以下の3つの指標と構造に注目します。

- 資本の「土台」の厚さ(自己資本比率):

会社が持つ財産の源泉のうち、借金ではない「自分のお金」(自己資本)がどれだけあるかを見ます。これが低いと、不況時や予期せぬ損失時に経営が不安定化するリスクが高まります。 - 資金創出力の方向性(営業CF):

本業(空間創造事業とDEPOS事業)が、本当に現金を稼ぐ力があるかどうかを営業活動によるキャッシュ・フロー(CF)で確認します。これが継続的にプラスであれば、財務体質が不安定でも当面の資金繰りは安心できます。 - 運転資本の効率性(前受金):

建設業において、顧客から工事代金を先に受け取る前受金(契約負債)が増えているかを見て、「無利息で資金調達できているか」という資金効率の良さを判断します。

成長性と収益性の流れ

売上の伸び(成長率)と粗利率のトレンド

| 指標 | 第30期 (2024年2月期) | 第31期 (2025年2月期) | 評価される点 |

|---|---|---|---|

| 売上高 | 1,626,150千円 | 1,865,962千円 | 成長性:約14.7%増を達成しており、成長トレンドにあります。 |

| 粗利率(売上総利益率) | 約34.9% | 約35.0% | 安定性:高い水準で安定しており、事業の核となる収益力は健全です。 |

売上は順調に伸び、収益の土台である粗利率も安定しているため、成長の勢いは維持されています。

資金繰りの安定性

現金・借入のバランス(自己資本比率やD/Eレシオ)

同社の財務体質における最大のリスクは、自己資本が薄い点です。

- 自己資本比率:5.0% (30期) → 6.0% (31期)

一般的に上場企業の目安とされる30%を大幅に下回っています。資本の土台が極めて小さいため、財務的な脆弱性(ぜいじゃくせい)が高いと言えます。 - D/Eレシオ(負債資本倍率):約10.7倍

自己資本(純資産額 53,465千円)に対して、約10倍以上の借入金(約573,999千円)があることを示します。これは、「他人のお金」に大きく依存して事業を回している状態であり、景気変動や金利上昇に対して特に弱い構造です。

資金余力(営業CF/フリーCFの方向性と質)

| 指標 | 第30期 (2024年2月期) | 第31期 (2025年2月期) | 質的な評価 |

|---|---|---|---|

| 営業活動によるCF (営業CF) | 95,167千円 | 50,015千円 | 継続してプラス:借入依存度が高くても、本業でしっかり現金を創出できていることが、高い借入金を支える基盤となっています。 |

| 現金及び現金同等物 | 103,429千円 | 144,196千円 | 増加:会社の「お財布の残高」は増えており、当座の支払能力は維持されています。 |

運転資本の効率性

運転資本の構成要素と資金繰りへの影響

運転資本(事業に必要な短期の資金)の動きは、キャッシュ・フローの質を判断する上で非常に重要です。第31期は、以下の要素が資金繰りに対してプラスに働きました。

- 前受金(契約負債)の増加:

顧客から先に受け取る代金(前受金)が17,937千円増加しました。これは、将来の売上を先に現金として受け取っており、無利息で短期の資金調達ができていることを意味し、資金繰りの効率が良好であることを示しています。 - 売掛金・棚卸資産の減少:

売上を伸ばしながら、売掛金(未回収の代金)や棚卸資産(在庫)の増加を抑制できており、これらがキャッシュ・インフローに貢献しました。

お財布は健全かどうか?の最終見解

ハンワホームズの「お財布」は、「構造的なリスクと、それを打ち消す資金効率の良さ」が同居している状態です。

- 構造的なリスク:自己資本比率が低いハイレバレッジ体質が最大の懸念材料であり、外部環境の悪化に対して極めて脆弱です。

- 短期的な安定性:しかし、営業CFが安定してプラスであり、前受金の増加などで運転資金の管理が優れているため、短期的な資金繰りの懸念は低いと判断できます。

結論として、ハンワホームズは「成長性を追求するために、あえて財務リスクをとっている」状態です。今回のIPOによる公募増資は、脆弱な自己資本を補強するという点で、極めて重要な意味を持っています。今後、公募で得た資金がどの程度、自己資本比率を改善させるかを確認することが、投資判断の第一歩になりますよ。

⑤ 競合分析とバリュエーション

このセクションでは、ハンワホームズがどのような企業をライバルとし、その上で同社の株価が割高か割安かを評価するための指標(バリュエーション)を検討していきます。

一言要約

ハンワホームズは「エクステリア工事」と「Park-PFI(公園の民間活用)」という二つの市場を跨ぐユニークなハイブリッド企業であるため、単純な競合他社が存在しません。株価評価には、成長性(売上)を重視する PSR(株価売上高倍率) を主軸に、高収益性のストック型ビジネスへの転換期待を考慮する必要があります。

ライバルはどこ

ハンワホームズは、一般的な「エクステリア工事会社」と「Park-PFI事業を手掛ける建設・運営会社」という、性質の異なる二つの側面を持っています。そのため、ライバルも多岐にわたりますが、ここでは事業の方向性に近い上場企業をピックアップします。

| 分野 | 企業名(例) | 類似する事業特性 |

|---|---|---|

| エクステリア/外構工事 | (非上場企業が多い) | 主に戸建て住宅の外構設計・施工。同社はここから差別化を図っています。 |

| Park-PFI/公共空間運営 | 東急建設(1720)、大成建設(1801)など主要ゼネコンの一部 | 大型公共事業やPFI(民間資金を活用した公共事業)を手掛ける大手。ただし、ハンワホームズはよりニッチな「Park」運営に特化。 |

| 建設/空間演出 | ティーケーピー(3479) | 不動産・空間活用事業の一環でPark-PFI案件を手掛けており、公共施設の運営・企画力という点で類似。 |

業界内の位置づけ

事業の質(運営収益の有無/案件ミックス/顧客の粘着度)

ハンワホームズの事業の質は、一般的なエクステリア工事業者とは一線を画しています。

- 運営収益の有無:

多くのエクステリア工事会社が単発のフロー型収益のみであるのに対し、同社はPark-PFI事業で長期の運営収益(ストック型収益)の積み上げを目指しています。このストック型収益の有無が、利益の質(安定性)を大きく高める要因です。 - 案件ミックス:

住宅外構(個人)と、大型法人・公共(自治体)案件を組み合わせたハイブリッドな案件ミックスが特徴です。特に公共案件は、景気変動の影響を受けにくく、顧客の粘着度(一度契約すると関係が長く続くこと)が高いため、安定した事業基盤に繋がります。

主要指標の比較

ハンワホームズは、売上の成長率は高い一方で、先行投資により利益率が低いという「成長途上の構造」にあります。

| 指標 | ハンワホームズ(第31期) | 比較対象(大手ゼネコンなど)の傾向 | 評価 |

|---|---|---|---|

| 成長率(売上) | 約14.7% | 一桁台または横ばいの企業が多い | 高い |

| 粗利率 | 約35.0% | 15%〜25%程度の企業が多い | 高い(物販事業の貢献) |

| 営業利益率 | 約0.9% | 5%〜8%程度の企業が多い | 低い(先行投資の影響) |

評価指標の選択

指標での見方

ハンワホームズのような「高い成長率と安定した粗利率を持つが、先行投資で利益率が一時的に低い企業」を評価する場合、従来のPERだけでは適切に評価できません。

| 評価指標 | 採用理由と見方 |

|---|---|

| PSR (Price to Sales Ratio: 株価売上高倍率) | 主軸指標:営業利益が低いため、利益ではなく「売上」の成長性に対して株価が割安かを評価します。売上高成長率(約15%)に対してPSRが低ければ割安と判断できます。 |

| PER (Price to Earnings Ratio: 株価収益率) | 参考指標:純利益に基づきますが、利益が一時的に低いため、PERは異常に高くなる傾向があります。単なる比較には使えず、「将来、利益率が改善すればPERは何倍になるか」という視点で使います。 |

| PBR (Price to Book-value Ratio: 株価純資産倍率) | 参考指標:財務の健全性(自己資本比率6.0%)が非常に低く、純資産の信頼性が低いため、PBRは評価指標として適しません。 |

ライバルと比べて割高?割安?の最終見解

IPO時の具体的な公開価格がないため、具体的な数値比較はできませんが、指標の考え方は以下の通りです。

ハンワホームズの事業は、「建設業の高い粗利率」と「Park-PFIによるストック型収益の安定性」を兼ね備えるポテンシャルがあります。

- もし同社のPSRが、売上成長率が同程度のIT・サービス業の企業(PSR 2倍〜4倍程度が目安)よりも低い水準であれば、割安と評価できる可能性があります。

- 逆に、PERが極端に高い水準(例:50倍超)であっても、今後数年で営業利益率が5%程度まで改善する見込みがあれば、将来の利益を織り込む形で、適正な水準だと評価できます。

最終的な評価は、「ハイブリッドな事業モデルによる将来のストック収益化」という成長期待を、市場がどの程度評価するかによって決定されます。 単純な建設業のPER(10倍~15倍程度)と比較するだけでは、同社の特殊な成長ポテンシャルを見誤る可能性が高いでしょう。

ハンワホームズの評価では、「PERが何倍か?」を見るのは一旦やめてください。今は利益が少ない「先行投資フェーズ」なので、PERは高くなりがちです。代わりに、「売上高の伸び」と「Park-PFIによる将来のストック収益の可能性」という質的な要素を重視し、PSRという売上ベースの指標で、ライバル企業と比較するのが最も正確に評価できる方法ですよ。

⑥ IPO特有の需給要因

IPO(新規公開株)投資では、企業の事業内容だけでなく、「誰が、どれくらいの株を、いつ売れるのか」という需給バランスが、上場直後の株価を大きく左右します。ハンワホームズの需給構造を徹底分析します。

一言要約

公開株総数約70万株(OA除く)という 極めて小型のIPO であり、初日の需給は引き締まりやすい構造です。既存株主のロックアップ期間は180日と標準的ですが、売出株が公募株に近い規模であるため、上場後の潜在的な売却圧力には注意が必要です。

何を見る?(3点)

IPO後の株価を予想する上で、以下の3つの需給要因をチェックします。

- 公開規模の絶対的な小ささ:

新規に市場に供給される株式の絶対量が少ないと、投資家の資金が集中しやすく、初値が高騰する傾向があります。 - 公募に対する売出比率:

「公募」(会社に入る資金)よりも「売出」(既存株主の利益確定)が多い場合、株価上昇への期待感が薄まり、上場後の売り圧力として意識されやすくなります。 - ロックアップの期間と株数:

主要株主が一定期間株を売却できない「ロックアップ」の有無と期間は、需給の緩みを予測する上で最も重要です。

新規公開株の詳細

| 項目 | 株式数 | 規模感・評価 |

|---|---|---|

| 発行済株式総数 (上場前) | 2,000,000株 | 比較的少ない |

| 公募株式数 (会社への資金) | 380,000株 | – |

| 売出株式数 (既存株主の売却) | 約320,000株 (概算) | 公募株の8割以上を占めます。 |

| 公開株総数 (OA除く) | 約700,000株 | 極めて小型(市場からの資金吸収額が小さいため、需給が引き締まりやすい) |

| オーバーアロットメント(OA) | 57,000株 | 需給調整のために設定される予備枠。 |

同社の公開規模は、公募と売出を合わせたベースで70万株程度と非常に小さく、特に成長期待が高いグロース市場のIPOとしては、需給がタイトになりやすい条件を備えています。

売却圧力の評価

ロックアップ条件(期間・解除条件・主要株主の拘束)

同社の主要株主には、以下のロックアップ(売却制限)が課されています。

- ロックアップ期間:上場日から180日間

- 拘束対象:主要株主(経営陣など)

- 評価:180日という期間は、IPOとしては標準的です。この期間は、主要な大株主からの大量売却リスクがないため、投資家は安心して投資できます。

🔥 ロックアップ解除日

上場日から180日後(概算)に売却制限が解除されます。この日付(上場から約半年後)は、既存株主による利益確定の売りが集中する可能性があるため、セカンダリー市場での需給が一気に緩む要注意日となります。

セカンダリーの需給(ストックオプション数・行使価格帯・既存株主の構成)

- ストックオプション(潜在株):

潜在的な売却圧力となり得る新株予約権(ストックオプション)は、第1回新株予約権として46,000株存在する見込みです 。これは公開株総数(OA除く70万株)の約6.6%にあたり、規模としては無視できる水準ではありません。 - 売出株の比率:

公開株総数(70万株)のうち、売出株(既存株主の売却)が約32万株を占めます。これは公開規模の約45%にあたり、公募増資(会社に入る資金)の規模とほぼ同等です。既存株主の一定の利益確定意欲が示唆されますが、小型IPOであるため、初日には大きな悪影響は出にくいと見られます。

初日の需給は強い?弱い?の予想

予想: 強い

ハンワホームズは、その事業内容から成長期待の高いIPOであり、需給は非常に引き締まりやすいと予想されます。

- 小型であることの優位性:

公開株総数70万株(OA除く)という規模は、機関投資家や個人投資家の需要を十分に満たせず、公開価格を大きく上回る初値がつく可能性が高いです。 - 上場市場の特性:

同社はTOKYO PRO Marketからの市場変更を伴うIPOであり、市場の注目度は高まりやすい傾向があります。 - 結論:

需給の観点からは非常に良好な条件が揃っており、初値形成では強い買いが入りやすいと判断できます。ただし、上場後のロックアップ解除日(約180日後)に向けて、潜在株や既存株主の動向を継続的に注視する必要があります。

⑦ リスクと今後の注目点

IPO株への投資は、高い成長期待の裏返しとして、特有のリスクと、株価を動かす明確な「カタリスト(短期的な注目イベント)」が存在します。ハンワホームズの投資シナリオを揺るがす要因と、今後のチェックポイントを整理します。

一言要約

事業は景気や金利の動向に敏感であり、大型プロジェクトの中止・延期が最大の潜在リスクです。一方で、新規性の高いPark-PFI事業の継続的な案件獲得や四半期決算での進捗報告は、短期的に株価を動かす重要なカタリストとなります。

何を見る(3点)

投資シナリオの健全性を判断するため、以下の3つのポイントを注視する必要があります。

- 建設市場全体のマクロ動向(金利、景気):同社の事業基盤である住宅市場や建設需要が、金利上昇や景気後退の影響をどの程度受けるか。

- 大型案件の継続的な受注とキャッシュ回収:Park-PFI事業や法人施設向け大型プロジェクトの受注進捗状況と、工事代金が滞りなく回収されているか。

- 為替変動によるコストへの影響:DEPOS事業における海外からの資材・商品の輸入コストが、急速な円安によって圧迫されていないか。

事業を揺るがす主なリスク

① プロジェクトの受注及び遂行に伴う共通リスク

同社はPark-PFI事業や商業施設など、大型の企画提案・設計施工を一括して手掛けているため、個別のプロジェクトに依存するリスクが高くなります。

- プロジェクトの中止・延期:外的要因(経済情勢や自然災害など)や内的要因(社内リソース不足など)により、大型案件が中止・中断・延期となると、売上と収益に深刻な悪影響を及ぼす可能性があります。

- 工事代金の回収不能:大規模な工事が完了した後、顧客や取引先の財務状況悪化により工事代金の回収ができなくなると、特に自己資本が脆弱な同社の財務状態は一気に悪化する可能性があります。

- Park-PFIの運営・収益リスク:Park-PFI事業は長期にわたる運営を伴いますが、公園内施設の集客や収益が想定通りに進まない場合、計画していたストック収益が得られないリスクがあります。

② マクロ経済・市場動向のリスク

建設業の特性上、同社の経営成績はマクロ経済の動向に左右されます。

- 景気・金利の変動:景気や金利が変動すると、住宅購入者の需要や企業の設備投資意欲が冷え込み、住宅市場の低迷が、同社の収益の約6割を占める空間創造事業に悪影響を及ぼすリスクがあります。

- 資材価格・人件費の高騰:建設業界全体で資材価格の高止まりや人件費の上昇が続くと、原価率が悪化し、粗利率(約35.0%)を圧迫する可能性があります。

③ 為替変動リスク

屋外家具などのeコマース・卸売を行うDEPOS事業では、海外からの商品仕入れを行っています。

- 円安の進行:為替の急激な変動(円安)により、輸入品の仕入れコストが上昇すると、DEPOS事業の利益率が低下する可能性があります。

短期的な注目イベント(カタリスト)

投資判断を短期的に動かしやすい、直近3〜6か月で発生する可能性のある注目イベントです。

- 四半期決算発表:

利益のブレが大きいフロー型収益の比重が高いため、四半期ごとの売上や受注残の進捗が非常に重要です。特に受注残高の大幅な増加が、実際に売上として計上され始めているかを確認します。 - Park-PFI事業の新規案件発表:

企画・設計・工事だけでなく運営管理まで手掛けるPark-PFIは、同社の成長性と新規性の中核です。新規案件の獲得は、中長期の収益安定化(ストック収益の積み上げ)を示す最も強力なポジティブ材料です。 - ロックアップ解除日の接近:

上場日から約180日後に、主要株主の株式売却制限が解除されます。需給が一時的に緩む可能性があるため、解除日までの株価の動きには注意が必要です。

投資シナリオの「変更点」

投資の前提条件が崩れた場合、見直しを行うためのポイント(何が起こったら投資判断を変えるか)を明確にしておきます。

- 【ネガティブ】 Park-PFIを含む大型案件の受注が2四半期連続で失速した場合:

影響:今後の成長エンジンが期待外れに終わり、収益の安定性が失われます。 対処:成長性への期待を大幅に下方修正し、「成長株」から「割安な建設株」へと評価を変える必要があります。 - 【ネガティブ】 工事原価の急激な上昇や工事代金の回収遅延が顕在化した場合:

影響:利益率の恒常的な低下、または財務健全性の悪化に直結します。 対処:利益の質を疑い、投資判断を一旦保留し、営業キャッシュ・フローや運転資本の健全性を再検証します。 - 【ポジティブ】 DEPOS事業がサブスクリプション型の安定収益モデルを確立した場合:

影響:フロー型中心の事業構造から、ストック型収益が加わり、収益の質と安定性が大幅に向上します。 対処:バリュエーションを「建設業」から「SaaS/安定型ビジネス」に近い水準へ上方修正する可能性があります。

ハンワホームズは、高成長のポテンシャルとハイレバレッジという高い財務リスクを同時に抱える企業です。特に受注残高の進捗や、Park-PFIというニッチな分野での案件獲得が、これらのリスクを上回るリターンを生み出すかどうかの鍵となります。短期的な株価の変動よりも、四半期ごとの受注進捗を、必ずチェックしてくださいね。

⑧ 総合評価と投資戦略

これまでの分析を踏まえ、ハンワホームズ株式会社の全体的な魅力度を評価し、具体的な投資家としての戦略を提示します。

一言要約

ハンワホームズは、 Park-PFI という成長性の高いニッチ市場と、安定した粗利率を持つ 垂直統合型ビジネスモデル が魅力です。しかし、 自己資本の脆弱性 という財務リスクを抱えています。投資戦略としては、 短期的な需給の強さを活かしたIPO初期の上昇 を狙いつつ、 中長期ではPark-PFI案件の積み上げを確認する 「成長確認型投資」が適切です。

何を見る?(3点)

投資判断の最終確認として、以下の3つの質問に答えられるかを再確認してください。

- 「成長の質」は高いか?:単なる売上増加ではなく、高LTV(顧客生涯価値)をもたらすPark-PFIのストック収益が着実に積み上がり、収益の安定性(質)が向上しているか。

- 「財務リスク」は許容範囲か?:自己資本比率6.0%という極端な低さを、IPOによる公募増資で改善でき、かつ営業CF(キャッシュ・フロー)の安定的なプラスで補えているか。

- 「バリュエーション」は割高か?:一時的に低い利益率(営業利益率約0.9%)を度外視しても、約15%の売上成長率と将来の利益改善ポテンシャルを織り込むに足る、妥当なPSR(株価売上高倍率)水準か。

総合的な魅力度

ハンワホームズは、リスクとリターンの両面で極端な特徴を持つ、ハイリスク・ハイリターンなIPOだと評価できます。

| 評価軸 | 評価 | 理由と特徴 |

|---|---|---|

| 成長性 | 高 | Park-PFI制度の追い風を受け、高付加価値な公共・法人案件へのシフトに成功。直近で受注残高が約3.5倍に急増しており、短期的な売上成長は担保されています。 |

| 収益性 | 中 | 粗利率(約35.0%)は安定して高いが、組織拡大への先行投資(販管費増)により、直近の営業利益率は約0.9%と低水準。今後は規模の経済が働けば、利益率が急改善する可能性があります。 |

| 健全性 | 低 | 自己資本比率6.0%という極めて低い水準で、財務的な脆弱性が最大の弱点です。IPOによる公募増資でどこまで改善するかを注視する必要があります。 |

| バリュエーション | 需給が強い | 公開規模が極めて小型(約70万株)であり、上場直後の需給は非常に引き締まりやすく、初値は公開価格を大きく上回る可能性が高いです。 |

中長期での投資戦略

同社の特性を考慮すると、以下の2つの軸で投資戦略を使い分けることが推奨されます。

1. 短期戦略(IPOセカンダリー)

- 戦略:IPO特有の需給の強さ、すなわち「公開株総数が小型であること」を活かした、初値形成から上場直後の上昇を狙う戦略です。

- アクション:抽選で公募株を取得できなかった場合、セカンダリー市場(上場後の市場)で初値近辺または押し目で打診買いを検討します。

- 注意点:成長期待や需給の良さが剥落する前に、短期で利益確定を行うことを前提とします。

2. 中長期戦略(成長確認型投資)

- 戦略:財務リスクを許容し、Park-PFI事業の成功による「利益の質の変化」を享受する戦略です。

- アクション:上場後の四半期決算において、Park-PFIによるストック収益(運営収益)の増加と、受注残高の継続的な積み上げが確認できたタイミングで、本格的な追加投資を検討します。

- 注意点:ロックアップ解除日(上場から約180日後)の需給の緩みに注意し、その前に十分な業績進捗が示されていることが、長期保有の絶対条件となります。

ハンワホームズは、ビジネスモデルは非常にユニークで将来性がある一方で、財務の土台が非常に不安定な企業です。投資をするなら、単なるギャンブルではなく、「Park-PFIの案件を安定的に取れるか」「増加した固定費に見合うだけの売上成長を実現できるか」という点を冷静に確認するプロフェッショナルな目線を持って臨むことが重要です。

免責事項

本記事は、一般的な企業・業界情報および公開資料等に基づく執筆者個人の見解をまとめたものであり、特定の銘柄や金融商品への投資を推奨・勧誘するものではありません。また、記事内で取り上げた見解・数値・将来予測は、執筆時点の情報に基づくものであり、その正確性・完全性を保証するものではありません。今後の市場環境や企業動向の変化により、内容が変更される可能性があります。

本記事に基づく投資判断は、読者ご自身の責任と判断において行ってください。 本記事の内容に起因して生じたいかなる損失・損害についても、当サイトおよび執筆者は一切の責任を負いません。本記事は金融商品取引法第37条に定める「投資助言」等には該当せず、登録金融商品取引業者による助言サービスではありません。